《黑天鵝效應》作者Nassim Nicholas Taleb曾經在社交媒體發文指「我估如果投資者提前24小時知道聽日有咩新聞,佢將會喺1年內輸到破產」,引發2個金融人認真進行關於預知未來地炒股嘅「水晶球實驗」,結果證明喺股市賺到錢嘅Trader同普通投資者之間存有兩大差異。

《水晶球實驗》為何預知未來也難保投資贏錢?

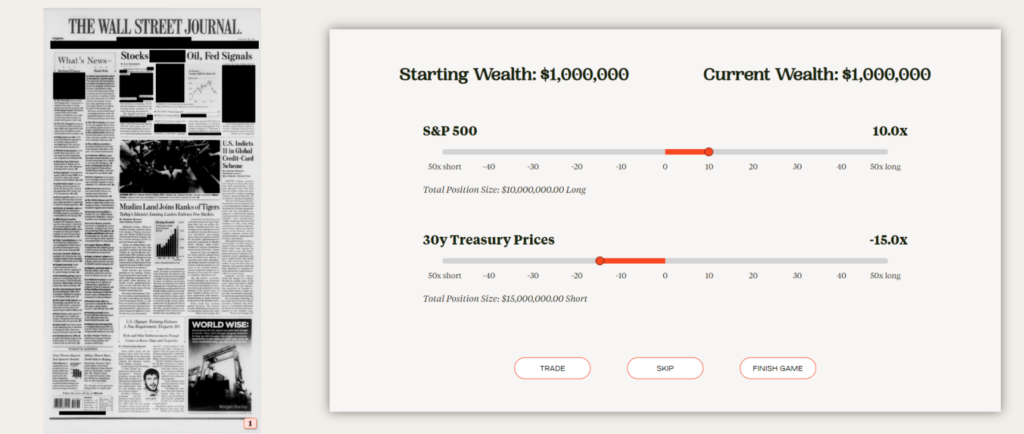

研究團隊邀請118名受過金融培訓的年輕成年人參與模擬交易實驗,每名參加者會獲得50美元起動資金在2008年至2022年的15個交易日中押注,可以透過交易標普500指數和30年期美國國債來獲得收益,且會獲得交易日前一天的《華爾街日報》頭版資訊(股票和債券價格數據被遮蔽)作為參考。

上述模擬交易實驗被稱為「水晶球挑戰」,結果顯示提前獲悉未來對投資回報幾乎無幫助,最終約半數參與者投資組合錄得虧損、六分之一更是破產,平均收益僅為51.62美元,相當於3.2%升幅,在統計學上與無增長並無顯著差異。

預測不準與過度槓桿散戶輸錢主因

參與者回報欠佳有兩大主因,首先是他們無法準確預測股票和債券走向,二是交易規模控制不當,當中許多參與者過度使用槓桿,操盤能力遠超過其預測準確度,參加者在大約三分之一的交易日使用超過20倍資金的槓桿。

為進一步了解情況,研究團隊邀請了5位資深交易員參與實驗,分別來自銀行及對沖基金等金融機構,他們最終的投資平均錄得130%增長,中位數增幅為60%。這些高手在進行交易時會慎選下注時機與金額:大約 1/3 的交易機會他們寧願完全不下注,但在覺得新聞對市場會有明顯影響時,就會「重注」押下較大的資金。

分析結果反映資深交易員不僅預測市場方向的準確率更高(63%對比51.5%),更重要的是能夠合理控制交易規模。若投資者沒有清晰的投資邏輯或風險控制能力,即使擁有預知未來的「水晶球」也難以在市場中獲利。

值得留意的是研究作者是Elm Wealth創辦人Victor Haghani及合夥人James White,前者為引爆金融風暴的避險基金Long-Term Capital Management創辦人之一。

更多投資相關研究

更多最新最熱最有用財經金融地產資訊 請即登記成為Finance730會員

歡迎讀者投稿,稿件請投至finance730hk@gmail.com

▼追蹤Finance730 動向 官方網頁

▼緊貼最新市場走勢 Facebook

▼投資教室 專題研究 YouTube

▼消閒生活 時尚品味 Instagram