曾經被理財達人吹棒為「神卡」的多張獎勵慷慨獎賞在2024年紛紛削優惠或推高回贈門檻,近期有建行(亞洲)京東信用卡6月份將刪除網上簽脹4%回贈,年初恒生(011)MMPOWER信用卡亦因調整優惠而被網友譏諷為「廢卡」。本篇文章為讀者拆解信用卡獎勵計劃運作原理,以及為發行機構(銀行)為什麼會調整信用卡獎勵計劃。

信用卡獎勵計劃運作原理解

欲理解信用卡回贈從何而來,先要理解信用卡的支付流程中牽涉的5個參與者。舉例消費者將MMPOWER信用卡「拍落」商戶的收款機上,意味住店家將透過商戶銀行(亦稱收單機構)經過Visa(V)或Mastercard(MA)的網絡向發行卡行(即恒生)提交交易信息以獲得授權,獲批後資金會經商戶銀行存入店家的戶口之中。

為此商戶需要向收單機構支付商戶折扣費(Merchant discount fee)作為受理信用卡的服務費,根據美國西北大學商學院凱洛格管理學院研究,在美國商戶平均折扣費率約為2.2%,意味住每100元的生意,若果消費者是透過信用卡支付,商戶實收97.2元。

證券分析師Ted Rossman指,商家討厭支付信用卡相關費用,但如果拒收信用卡卻會失去部分消費者。凱洛格管理學院研究提到,商戶接納信用卡支付後,平均銷售額會增加約30%。

隨後收單機構會將所得的部份金額作為交換費(Interchange Fee)支付予發卡機構,例如港人熟知的支付網絡Visa、Mastercard及American Express在美國的交換費率介乎1.1%至3.15%,即佔信用卡交易服務費用中的一定比重。

簡而言之,如果消費者使用的是MMPOWER信用卡 #碌卡,即恒生在每宗交易都有錢袋;如果是國泰聯名卡,即渣打有錢分。

消費者獲得積分及現金回贈的來源

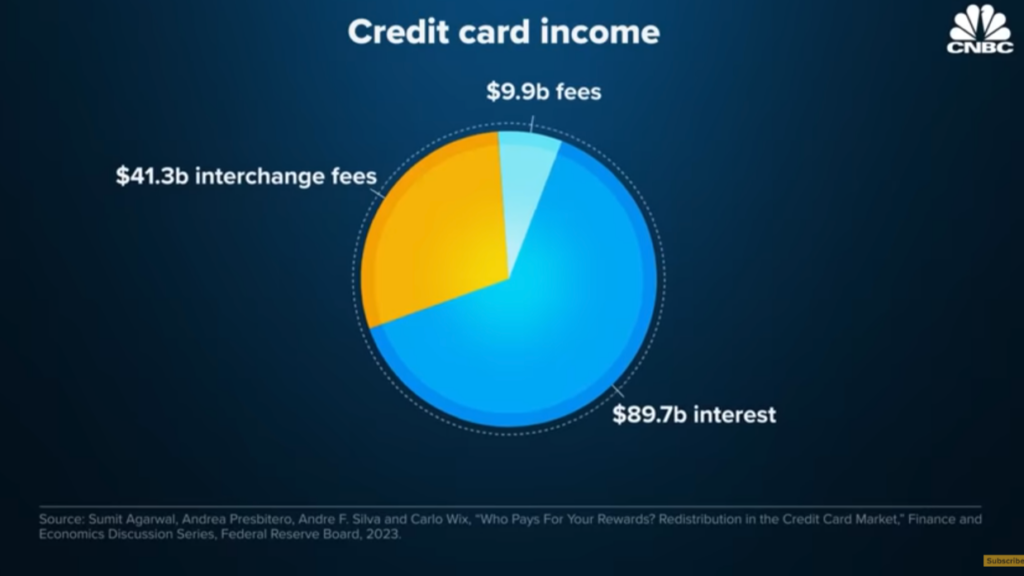

發卡機構在信用卡上得到的收入除了簽帳中的交換費外,尚有信用卡卡主的年費、外幣簽帳收費及帳單逾期罰息。聯儲局研究指,美國大型銀行2019年從信用卡利息收得897億美元收入,而手續費及交換費收入分別為收入為99及413億美元。

由於發卡機構會將發行信用卡的相關收入部份轉為積分或現金回贈給予消費者,以作為推廣信用卡的工具,而根據上述數據,信用卡使用者得到的積分獎勵及現金回贈有很大部份是來自持卡人消費的逾期罰息,所以信用卡獎勵又被視為一種另類財富再分配:從教育程度較低、收入較低以的消費者轉移到教育程度較高、收入較高的消費者身上。

另外,支付服務提供商Stripe顧問Patrick McKenzie早前撰文指,發卡機構的交換費並非恒定,而是視乎多項因素而定,當中包括客戶質素及信用卡等級。收入或資產門檻的高級別信用卡會令到發卡機構從交易中得到較高比率的交換費收入。

發卡機構調整信用卡優惠的原因

換言之,發卡機構經過一段時間後發現逾期利息收入低於目標、持卡人簽帳金額不似預期或交換費率出現調整,均會有誘因令發卡機構削減信用卡優惠。

更多信用卡相關資訊

更多最新最熱最有用財經金融地產資訊 請即登記成為Finance730會員

歡迎讀者投稿,稿件請投至finance730hk@gmail.com

▼追蹤Finance730 動向 官方網頁

▼緊貼最新市場走勢 Facebook

▼投資教室 專題研究 YouTube

▼消閒生活 時尚品味 Instagram