金價近期連日破頂,金價曾高見每盎司2365.35美元,投資銀行紛紛上調黃金目標價。新加坡銀行的高級外匯策略師沈茂雄發表報告指,金價的增長動力來自於對地緣政治風險的避險需求以及預期美國聯邦儲備可能開始降息周期,將未來12個月金價目標上調至每盎司2,500美元。

分析:今輪金價上升違慣例 中國零售市場需求強勁屬主因

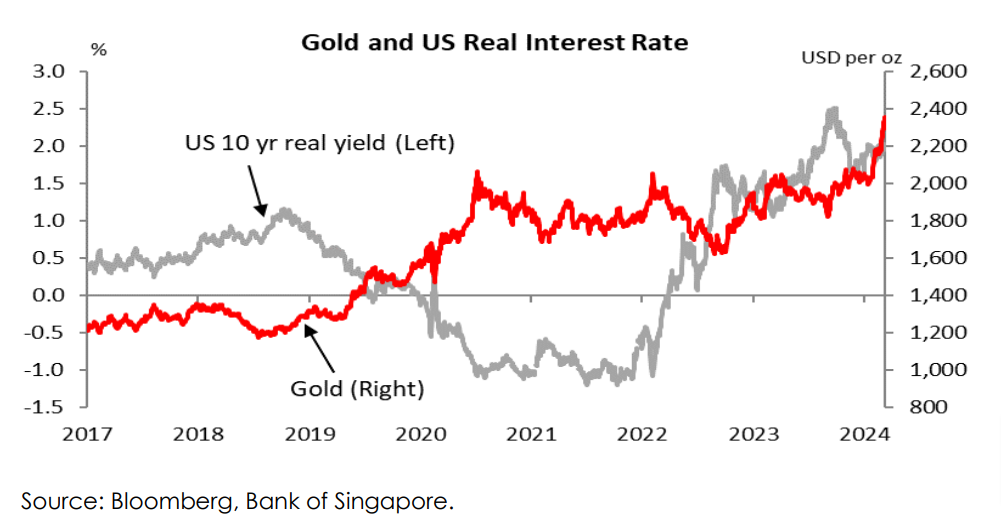

他指黃金作為一種零收益資產,其價格漲跌往往與美國實際利率的變動相關,不過今輪美國實際利率自年初以來有所上升,黃金價格仍顯示出強勁的上漲動力,屬於一個不尋常的現象。

他認為括新興市場的中央銀行增加購買黃金以多元化資產配置,以及中國零售市場上對黃金的需求增加,特別是在房地產和股票市場回報不佳的情況下,都是促使黃金價格上升的因素之一。

另外,他覺得金價在聯儲局寬鬆政策實施後可能會迎來更多有利因素,動能買盤可能推高金價,並扭轉金融商品交易所基金(ETF)的贖回情況。

雖然目前黃金價格雖然處於歷史高位,但沈茂雄在報告中提到,如果考慮通脹調整,黃金價格仍較1980年1月的最高點低約10%,意味住在長期投資的角度看,金價仍未處於極端水平。

資產管理公司DWS預測每盎司金價明年首季升至2,400美元

資產管理公司DWS同樣提高黃金目標價,預計2025年3月底前每盎司金價將達至2,400美元。DWS全球首席投資總監 Björn Jesch指,上調目標價是基於對持續需求和更寬鬆貨幣政策的信心。

他指出市場正在消減息息預期,加上亞洲部分國家的特殊需求、央行強勁買盤以及地緣政治風險加劇等因素,都持續支撐金價。不過,金價未來的上漲趨勢將取決於聯儲局是否能在2024年下半年實現利率正常化。

華僑銀行外匯策略師:全球央行寬鬆政策利好金價

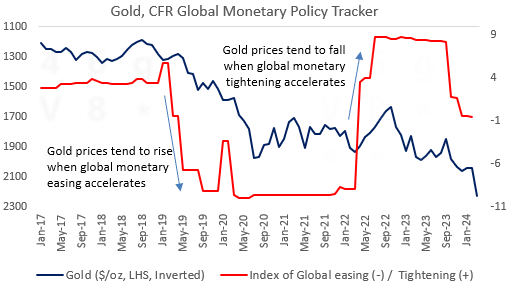

華僑銀行外匯策略師黃經隆則指,該行我們對黃金價格持樂觀態度,主因不論是全球央行寬鬆貨幣政策預期、各國央行增持黃金儲備、以及地緣政治因素,均有利金價上漲。

回顧自2001年以來的歷史數據顯示,當美聯儲加息周期結束時,黃金價格往往會走強,並在美聯儲減息周期開始之後持續上漲。

隨著拉丁美洲地區多國央行啟動降息週期,以及發達國家市場中瑞士央行率先於3月降息,其他央行如歐央行、英國央行、加拿大央行、紐儲行和美聯儲也逐漸走向降息之路。市場預期美聯儲將於2024年降息3次,歐洲央行約降息4次,英國央行降息3次,而瑞士央行則預計再降息2次。

更多黃金價格資訊

長升美股|關於Costco會員店的3件趣聞:黃金轉手有得賺?

更多最新最熱最有用財經金融地產資訊 請即登記成為Finance730會員

歡迎讀者投稿,稿件請投至finance730hk@gmail.com

▼追蹤Finance730 動向 官方網頁

▼緊貼最新市場走勢 Facebook

▼投資教室 專題研究 YouTube

▼消閒生活 時尚品味 Instagram