有錯就必須要承認,我之前的確預測,今次聯儲局會議只會減息四分一厘。

原因很簡單:美國經濟目前看來仍然很強,有甚麼理據支持減息半厘?

為抑制高通脹,美聯儲從2022年年初開始加息了11次,將目標利率從接近於零一路推高至5.4%左右。

事實上,目前的經濟狀況甚至比1995年還要好——可以說,那一年的聯儲局在格林斯潘主導下啟動了減息周期,當年聯邦基金利率在6個月間從6厘減至5.25厘,令人信服地實現了所謂的經濟「軟著陸」,即通脹下降且失業率沒有飆升,令格老升上「神級」的中央銀行家。正常情況來說,在經濟健康的情況下降息,也就是說,在經濟沒有陷入嚴重困境的情況下降息,這樣的例子並不多。

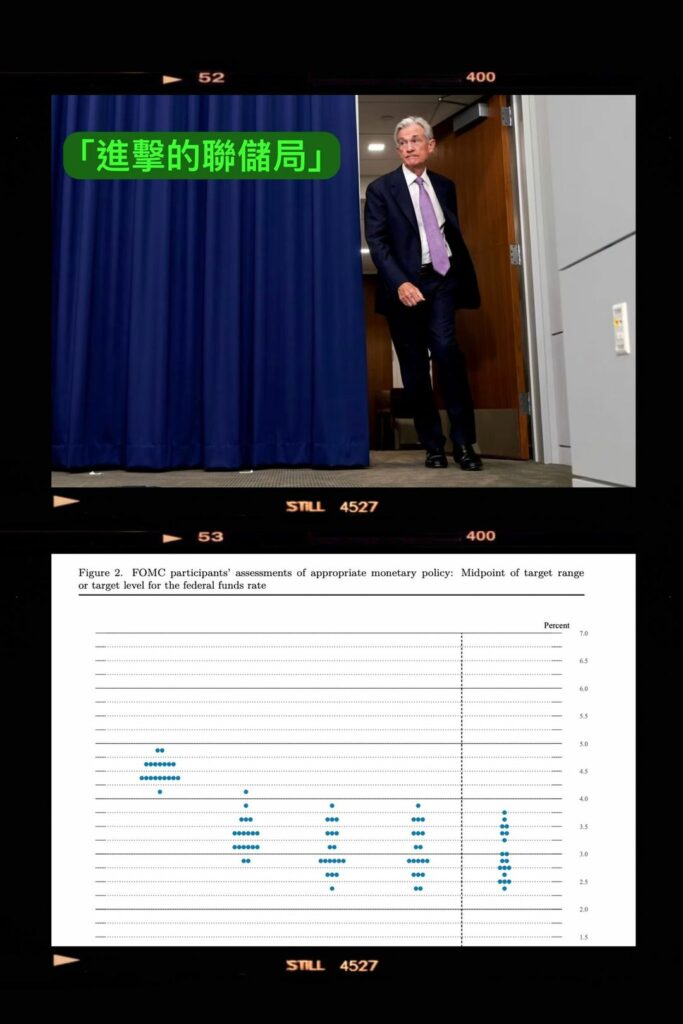

當然結果聯儲局做了一個外界認為是「進擊」的大膽決定,將聯邦基金利率區間降至4.75%至5%,利率下調半個百分點,這是自2020年以來的首次降息。12名聯儲局投票委員中,有11人支持此次降息,而「點陣圖」預測顯示,大多數官員預計在11月和12月的會議上至再降息半厘,利率會降至4.4%。

Fed官員預測未來兩年或累計降息200個基點

而明年的預測似乎更加進取,大部分委員預測利率會降至2025年底利率中位數3.4厘,低過6月時的4.1厘,即是明年有空間進一步減息多1厘,換言之整個減息周期到明年底為止,委員預測累積減幅最多有2厘,幾乎是過去兩年加息周期加幅的一半。

顯然,降息的預期從未有懸念,但外界對降息幅度的預測不一,只可以說是「五五波」。然而,聯儲局主席鮑威爾選擇推動更大的降息幅度,這反映了聯儲局已經超出了「防禦性減息」的評估,而是真正啟動寬鬆減息周期。

越來越多的跡象表明勞動力市場正在轉弱。上個月的失業率為4.2%,較1月的3.7%有所上升,一度觸發出現一次小型股災。聯儲局一度面對外界巨大壓力,要求緊急減息半厘。鮑威爾上個月在Jackson Hole年會上就表明,聯儲局現在的重點是防止勞動力需求從溫和降溫變為嚴重衰退,外界認同是啟動減息周期。

但今次減息幅度仍然大於預期,是聯儲局向市場屈服?還是反映經濟真的潛在暗湧?由所有聯儲局官員最新預測失業率今年將在4.2%至4.5%之間,而6月份的預測則為4.0%左右,反映就業市場的確有明顯轉弱跡象,令官員認為夏季的勞動力市場降溫值得更大幅度的降息。

對於未來利率走向,鮑威爾僅稱只會見步行步,在每次會議之間審視勞工市場變化來決定利率走勢。鮑威爾又否認聯儲局行動是「落後形勢」(Behind the curve),指今次減息決定最好反映當局的承諾。

我不是「跌落地都要楋翻揸沙」,但事實上鮑威爾主導的聯儲局,在過去兩年判斷通脹惡化時候,的確是多次錯判形勢,結果要啟動四十年來最激烈的加息周期。今次會否重蹈覆轍?我自己就比較擔心。

銀行跟隨減息空間或有限

無論如何,今次減息半厘決定是一個Game Changer,全球資本市場需要重新評估未來的利率走向及資產配置。至於港息方面,美國自2022年3月開始加息達11次,合共5厘;期間香港只加了5次,幅度僅0.875厘。港美利率差距拉闊,因此港息下調的空間會比美息為少。

由近日銀行拆息由高位回落逾一厘,指標的一個月利率降至3.7厘左右,本來我預期今年內香港銀行沒有條件跟隨減優惠利率P,但現在聯儲局做了一個「進擊的決定」,不排除有銀行會象徵式減八分一厘(0.125厘),這既有助降低資金成本,也好向政府財金官員交代。

作者:顏寶剛|前有線新聞助理總監兼有線財經台台長(授權轉載|原文鏈結)

更多財經專家分析美國減息影響

更多最新最熱最有用財經金融地產資訊 請即登記成為Finance730會員

歡迎讀者投稿,稿件請投至finance730hk@gmail.com

▼追蹤Finance730 動向 官方網頁

▼緊貼最新市場走勢 Facebook

▼投資教室 專題研究 YouTube

▼消閒生活 時尚品味 Instagram