Tesla自去年年尾展開全球減價戰,帶動美國Model 3車價較高位調整超過1萬美元,並首次低於美國平均新車價格水平。這令消費者毋須為環保支付溢價,有利Tesla步步進逼汽油車市場,並向正在轉型中的傳統車廠施壓,同時將中小型電動初創逼上絕路。本文將會著力探討,究竟由Tesla帶起的電動車減價大趨勢下,誰能成為生還者,還是所有人都是輸家?

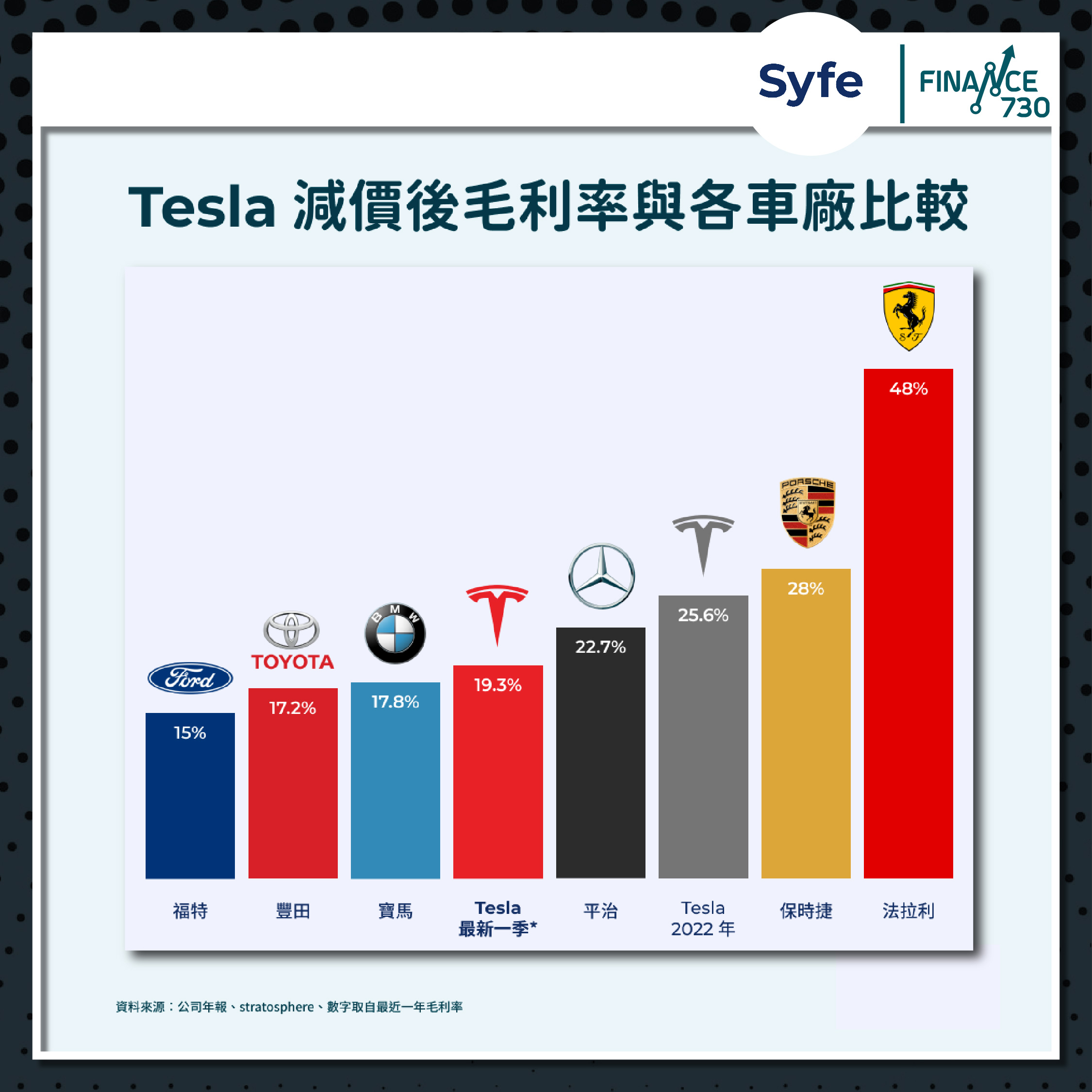

Tesla「以本傷人」 整體毛利率跌至19.3%

從過去5年的業績報告可見,Tesla在生產技術提升以及規模效應帶動之下,毛利節節向上。由2017年生產約10萬架車時,僅有13.3%毛利率,到2022年首季一度創下高達29.1%毛利率水平。

直到最近半年,Tesla因應銷量增速放緩,不惜犧牲毛利「以本傷人」。根據2023年首季業績報告可見,Tesla啟動減價戰後令其平均售價(ASP)估計由5.5萬美元,下跌至約4.7萬美元,減幅達到17%。

代價就是整體毛利率跌至最新一季的19.3%水平,這組數字的意義在於與傳統汽油車品牌比較,目前仍然明顯高於入門品牌豐田(17.2%)和福特(15%)﹔與豪華品牌寶馬(17.8%)及平治(22.7%)相約,但就不能期望可以與奢侈品牌保時捷(28%)及法拉利(48%)比較。然而這就代表著Tesla在經營角度,與傳統品牌比較,並無優越之處。

傳統品牌:生產一部「有錢賺」的電動車並不容易

按照目前電動車發展軌跡,技術相對普及。擁有造車經驗的傳統車廠,再加上有傳統業務的盈利支撐之下,令生產一架電動車變得不特別困難,不過想造一部能賺錢電動車就是另一回事。

.png)

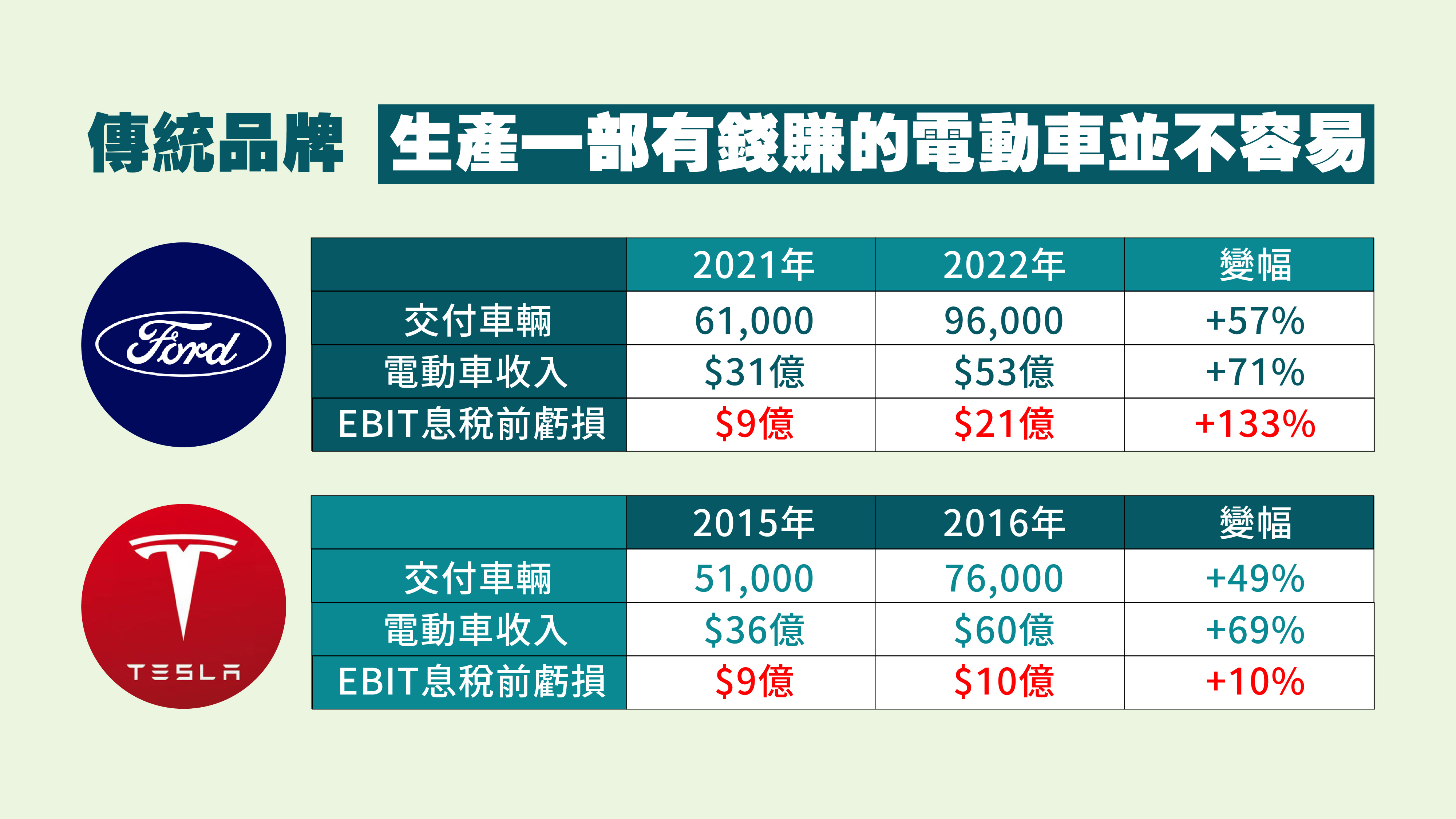

投資者可以從美國百年老店福特汽車的轉型計劃中,檢視這自稱全美排名第二位的電動車品牌的困境。從福特近月首次披露電動車(Ford Model E)業務數字,集團在2021年及2022年之間產能大增57%,分別交付6.1萬及9.6萬架電動車,包括其電動化招牌卡車F-150 Lightning。

而上述福特的經營數字大可以與2015及2016年時期的Tesla相比,交付量錄得近似的5.1萬及7.6萬,並同樣有近50%增長。但雙方最大的分別是,前者福特息稅前經營虧損(EBIT)進一步由29%擴大至41%,但同期Tesla其實已經將EBIT虧損由25%收窄至16%。

無疑福特擁有傳統汽油車盈利支撐,但重點是即使有經驗,有歷史的知名的品牌亦不見得在這場電動車競爭中取得優勢。而福特亦承認要到2026年才有機會錄得8%EBIT。

當中的原因相信與Tesla在早期大舉投資發展生產技術相關,包括零件、晶片及電池大部份靠自家製,令後來者想「抄功課」都不容易,並不是單純將引擎換成電動摩打。

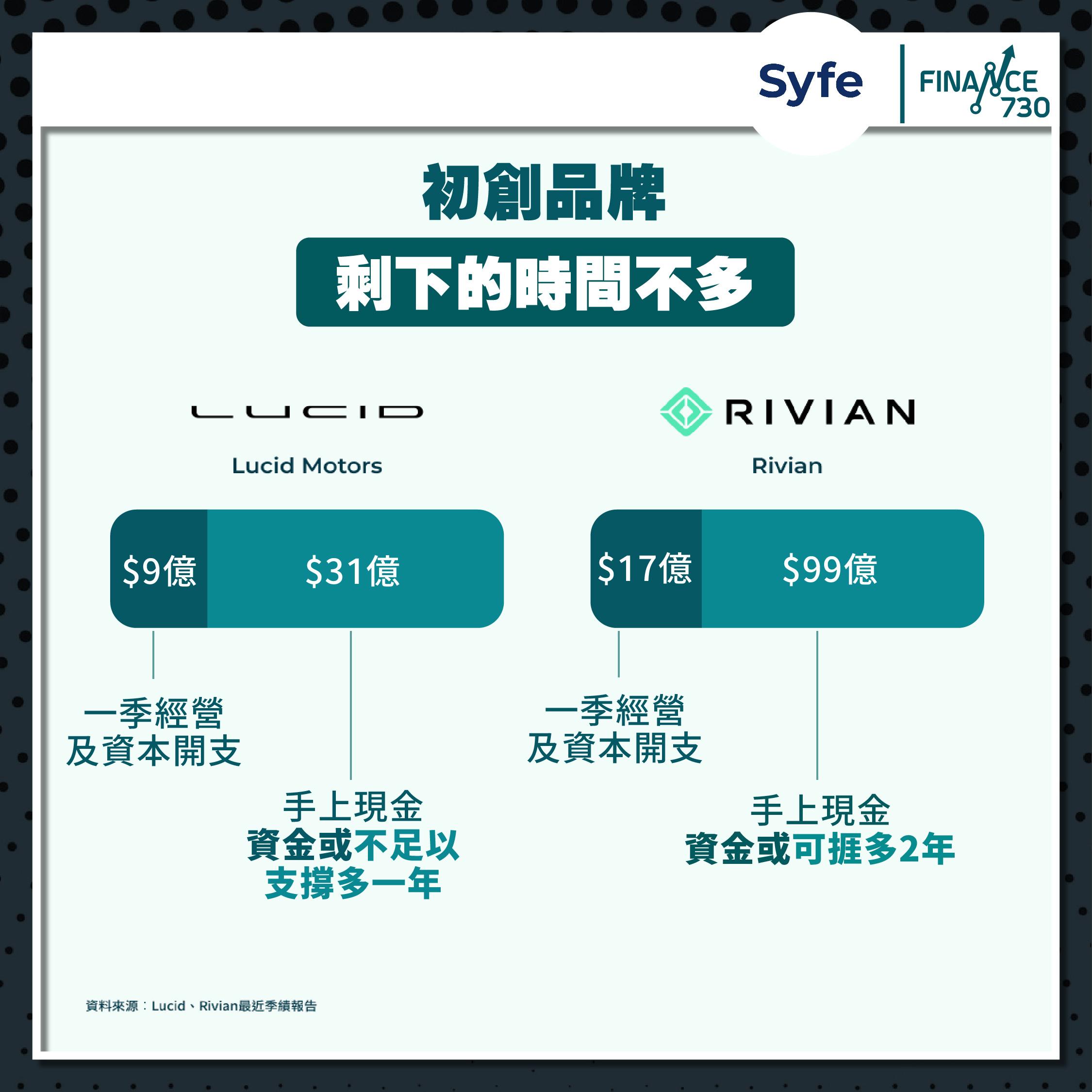

初創品牌︰能否突破生產地獄? Rivian及Lucid所餘時間不多

另一邊廂,有投資者放棄傳統車廠「擠牙膏」式轉型,索性由零開始。這些初創在2020年起獲得大量資金湧入,首中以Rivian及Lucid最具潛力,但事實上仍然未克服馬斯克曾提過的「生產地獄」。

預計在2023年,Rivian或會出交到5萬部車,Lucid則為1.4萬。不過目前市場仍靜候他們年尾的成績表,按照Lucid及Rivian燒錢速度,前者Lucid很可能需要在未來1年集資,後者Rivian則仍有2年時間。(見下圖)

如果高息環境在未來一年持續的話,他們伸手向投資者要求資金將會變得不容易。特別是Lucid在2年前上市時講過,將在2023年年底交到4.9萬部車,但首季僅交出有1,406部車。單憑這個數字能成功集資,還是只能等大股東低價收購?

總結:Tesla也需要投資者交代

在Tesla掀起的電動車減價戰中,傳統車廠雖有本錢生產電動車,但問題就是股東有幾多耐性,忍受這個燒錢的深坑。或直到一刻,部份公司或會意識到他們根本無法從中賺錢而放棄,投資者可以持續留意他們的毛利水平以找出答案。而初創則只需簡單地睇現金水平,究竟他們剩下多少時間去證明自己有力與Tesla競爭,而同時部份二、三線初創已經進入名存實亡階段。

最後減價戰主角Tesla仍需要證明自己,劈價之後需求會否隨之而來?這是短期內Tesla需要向投資者交代的重點。

作者:智能投資平台-Syfe

更多最新最熱最有用財經金融地產資訊 請即登記成為Finance730會員

歡迎讀者投稿,稿件請投至finance730hk@gmail.com

▼追蹤Finance730 動向 官方網頁

▼緊貼最新市場走勢 Facebook

▼投資教室 專題研究 YouTube

▼消閒生活 時尚品味 Instagram