仙股迷思

長期以來,仙股是香港市場永遠的謎。這些股票普遍具有業績差、市值小、成交量低、股權高度集中、頻繁資本運作、常年不分紅、莫名暴漲暴跌等特徵。在我們統計的2,200多個港股中,大概只有1,000多個公司不屬於我們這裡定義的仙股範疇(本文仙股和細價股通用)。也就是說,一半的港股居然都是「垃圾」。由於這些股票的股價往往低於一塊錢港幣,它們又被戲稱為「仙股」,其中不乏「老千股」 – 那些大股東利用供股、配售等融資手段進行資本操作,侵犯小股東的利益的股票。奇怪的是,這些股票長期存在,而它們的肆意妄為似乎也不必承受什麼後果。

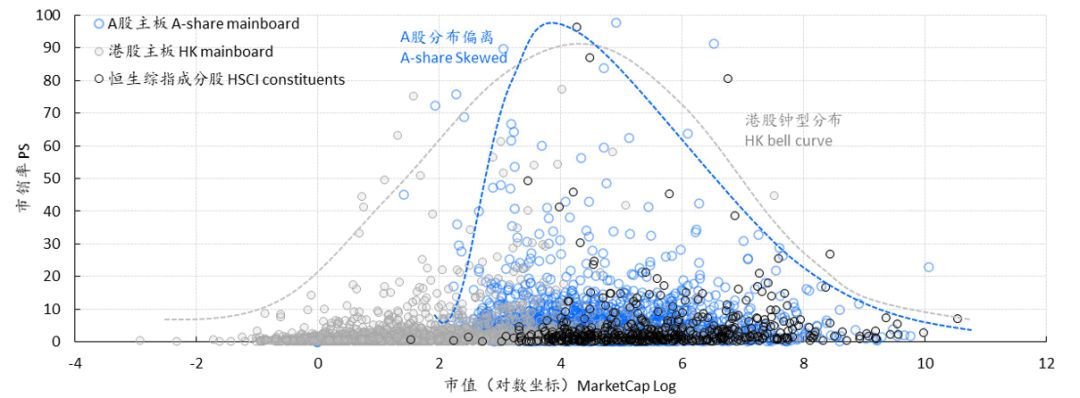

香港是一個註冊制市場。如果我們把港股主板上市公司的市值排序,並與A股主板上市公司做對比,我們會發現,港股的市值分佈類似於一個標準的正態分佈曲線,而A股則類似右偏–– 即鮮有公司分佈於一定市值之下。兩市公司市值分佈狀態的不同,是香港市場實行以市場為主導的註冊制的量化體現。眾所周知,在沒有外力(監管)干預的情況下,大數據樣本往往呈正態分佈。而A股的右偏形態顯然是受到了監管對於上市公司最小市值要求的限制。

上述兩點說明了,香港註冊制下產生了一大批仙股,而仙股是「韭菜」成長的溫床。我們的計算顯示,在這個總市值逾42萬億港幣的市場裡,每年因為仙股通過配股、供股與合股等「資本運作」手段使散戶蒙受的損失可達數百億。這個數字看似只是總市值的千分之一,但是對於投資者而言,損失一塊錢都不應等閒視之,都說明了這個市場的欠缺。這或許值得A股未來實行全面註冊制時引以為戒。

A/H溢價

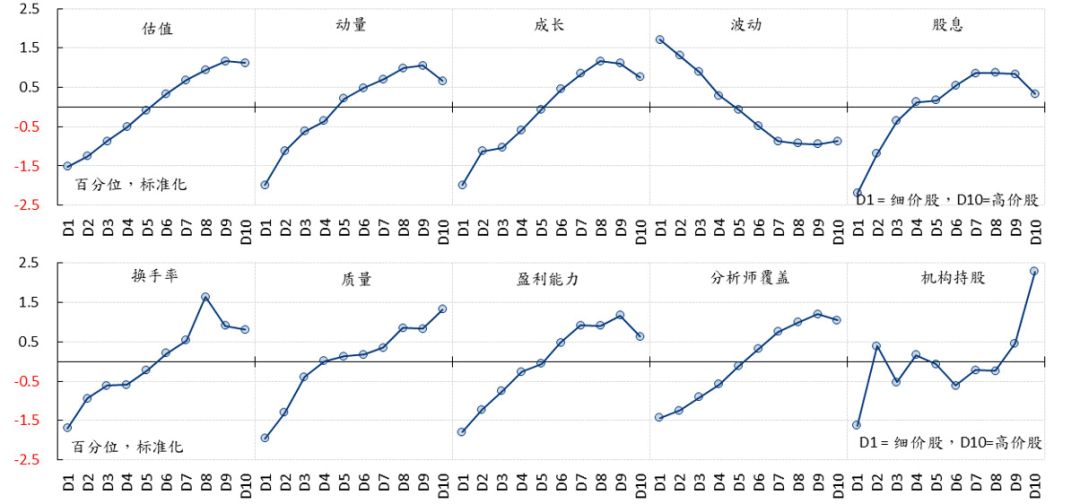

在這個近一半都是垃圾的市場裡,我們應該如何投資?我們的量化分析發現,機構都扎堆在大市值、高質量和高分紅的200多個股票裡。這些股票的成交額佔據了整個香港市場成交額超過80%,而剩下的股票幾乎沒有什麼流動性。這種低流動性的特徵或許也讓莊家可以更有效地控盤,實現自己「資本運作」的目的。然而,如果所有的「聰明錢」(機構)都在頭部的10%的股票裡抱團,同時,交易流動性也只能在這200多個股票裡提供有效的價格發現,那麼考慮到這些股票的定價處於完全競爭狀態,它們的估值應與它們的基本面價值非常貼近。

如是,為什麼A股相對於港股的溢價卻是如此突出,經年不變?甚至在滬港通開通後的7年,A股的溢價居高不下,經久不衰,從不均值回歸?同時,一個坐擁1000多個小市值股票的市場裡, 最小市值的那部分公司具有顯著的超額回報,卻鮮有機構參與?機構難道都將法默的「三因子」模型拋之腦後了嗎?

我們的量化分析發現,H股的市值越大,則溢價越小。但即便如此,除了一隻H股外(招商銀行),所有H股的估值都低於它們對應的A股的估值。如果由於市場結構使H股定價理論上反映了其基本面,同時H股的估值相對於A股長期處於折扣,那麼A/H溢價的長期存在只有一種可能性:那就是,A股顯然是太貴了。我們的數據顯示,滬港通之後,北上資金持股往往是低溢價的A股。顯然,這些來自於香港資金熱衷於參與A股市場的機會,但還是對於A股的高估值非常忌憚。

殼資源和估值折扣

垃圾多可以回收,變廢為寶。仙股也可以給企業提供融資捷徑,俗稱「殼」資源。借殼上市具有低成本、高效率的優勢。企業利用併購重組,從無形資產的「殼」中註入優質資產,實現在香港融資甚至擴展海外市場的目的。儘管如此,為什麼香港需要這麼多「殼」呢?如果說很多殼其實就是垃圾股,那麼為什麼香港市場可以容忍這麼多垃圾?

從市場規則來看,香港上市的財務門檻相對於A股更低,而退市機制較A股具有更高的主觀性,且市場高度自由化。這種規則差異使得港股殼資源較A股更加豐富,殼價值也更加便宜。換句話說,香港的殼由於供應更充足,價格更宜人。如此巨量的殼公司的存在,也在一定程度上解釋了為什麼港股的估值相對於A股多年以來一直處於折扣的狀態。

對於專業的機構投資者來說,殼公司、垃圾股有著明顯的量化特徵,可以很容易地規避。然而對於研究資源相對匱乏的散戶來說,要從幾千個股票裡排除一半以上的垃圾,找出適合投資的標的,是有相當難度的。因此,港股只能在估值上提供折讓,以補償投資者需要承受的風險。或者,我們可以把這種估值的折扣,稱為「垃圾回收價格」。

資料來源:網絡

更多最新最熱最有用財經金融地產資訊 請即登記成為Finance730會員

追蹤Finance730 動向 官方網頁

▼緊貼最新市場走勢 Facebook

▼消閒生活 時尚品味 Instagram

▼投資教室 專題研究 YouTube