#2022年12月30日持股紀錄、^2023年1月19日持股紀錄

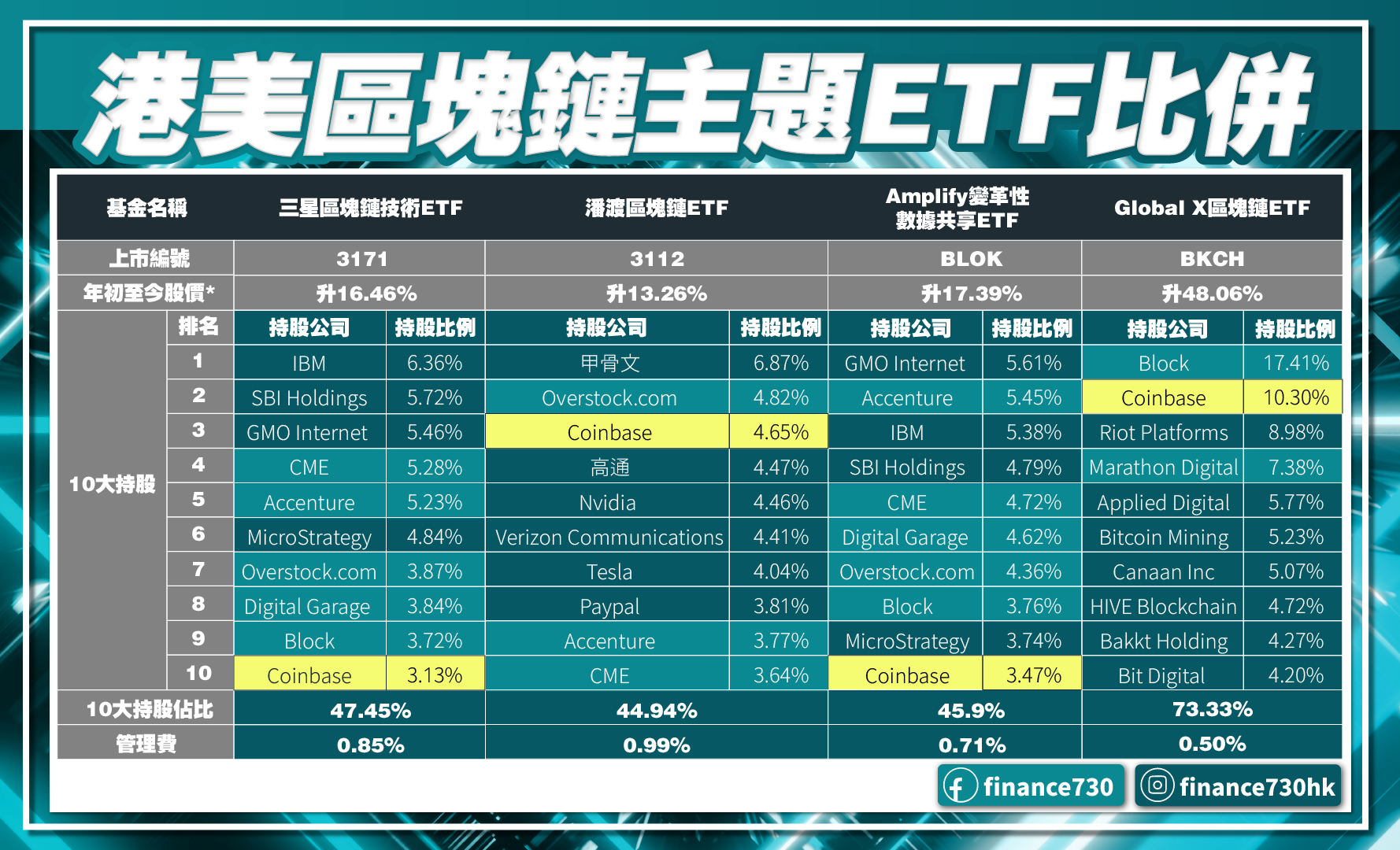

去年下半年本港有2隻區塊鏈主題ETF上市,分別是潘渡基金3112及三星3171,兩者同為主動選股ETF,但收費較貴的潘渡基金在12月初上市時未有明確披露持股,至近期披露的文件顯示,10大持股之中有4間與競爭對手三星相同。美股同類產品近期亦錄得不俗升幅,去年令投資者損失慘重的Global X區塊鏈ETF(BKCH)更是大升五成。

▌三星區塊鏈技術ETF(3171):十大持股與BLOK相同

2022年六月份推出的三星區塊鏈技術ETF(3171)號稱是亞洲首隻區塊鏈主題ETF,屬主動式ETF,管理費0.85%,截至2023年1月19日總資產淨值1,050.5萬美元,折合不足1億港元。

該基金的投資目標是透過主要投資於積極參與區塊鏈技術開發或使用該技術的公司,並必需要將資產淨值的至少70%投資於區塊鏈的相關上市公司。發行商當時接受傳媒訪問時表示,按回溯測試結果,三星區塊鏈技術ETF與比特幣價格的關聯度高逾八成。

由三星區塊鏈技術ETF屬主動型基金,管理團隊將助投資者主動挑選區塊鏈技術公司,剔除市值小或交易量低的公司,目標持股數目介乎40至60間上市公司,投資顧問為美國ETF管理公司Amplify Investments,在去被獲三星入股。

| 持股公司 | 持股比例 |

| IBM | 6.36% |

| SBI Holdings | 5.72% |

| GMO Internet | 5.46% |

| CME | 5.28% |

| Accenture | 5.23% |

| MicroStrategy | 4.84% |

| Overstock.com | 3.87% |

| Digital Garage | 3.84% |

| Block | 3.72% |

| Coinbase | 3.13% |

截至2023年1月19日,該基金10大持倉由7間美企及3間日企組成,合計佔倉位比例近半,值得留意的是,三星區塊鏈技術ETF主要持股與該ETF的投資顧問Amplify Investments在美國上市的Amplify變革性數據共享ETF(BLOK)高度相似。

最大持倉IBM(6.36%)自2016年開始投入大量資金發展區塊鏈領域,不過去年底有傳IBM的區塊鏈部門因連續兩年沒有達到營業目標所以已經大幅裁員,大部份區塊鏈部門的員工都已離職;其次的日本上市公司SBI Holdings(5.84%)亦活躍於區塊鏈領域,最新在去年12月投資區塊鏈遊戲開發公司Gumi。

▌潘渡區塊鏈ETF(3112):集中美股

2022年12月初潘渡基金推出潘渡區塊鏈主題ETF(Pando Blockchain ETF)(3112),投資目標於從事區塊鏈技術開發和運營相關活動公司,同樣是主動管理ETF,每年收管理費0.99%,較三星區塊鏈技術ETF(3171)高。

潘渡首席投資官謝永怡在上市活動時表示,ETF仍處於值建倉階段,短期內將主要投資美股市場,因為較成熟的區塊鏈及創新科技上市企業主要集中於美股,但隨後亦會考慮港股及A股,

潘渡基金初時未有對外披露區塊鏈主題ETF的投資組合,僅指不會直接投資於虛擬資產(包括虛擬貨幣),但ETF可將其資產淨值的最高10%投資於與區塊鏈技術開發或使用有關的ETF,包括虛幣期貨ETF。

Untitled Spreadsheet

| Company Name | Ticker | Weights |

| ORACLE CORP | ORCL UN | 6.87% |

| OVERSTOCK.COM INC | OSTK UQ | 4.82% |

| COINBASE GLOBAL INC-CL A | COIN UW | 4.65% |

| QUALCOMM INC | QCOM UW | 4.47% |

| NVIDIA CORP | NVDA UW | 4.46% |

| VERIZON COMMUNICATIONS INC | VZ UN | 4.41% |

| TESLA INC | TSLA UW | 4.04% |

| PAYPAL HLDGS INC | PYPL UW | 3.81% |

| ACCENTURE PLC-CL A | ACN UN | 3.77% |

| CME GROUP INC-CL A | CME UW | 3.64% |

據近期潘渡區塊鏈主題ETF公布的月度披露文件,截至去年12月30日,十大拎倉佔基金44.94%,排第一的甲骨文(ORCL)佔6.87%,其餘依次為Overstock.com (OSTK)、Coinbase(COIN)、高通(QCOM)、Nvidia(NVDA)、Verizon Communications(VZ)、Tesla(TSLA)、Paypal(PYPL)、Accenture(ACN)及CME(CME),佔比介乎4.82%至3.64%。

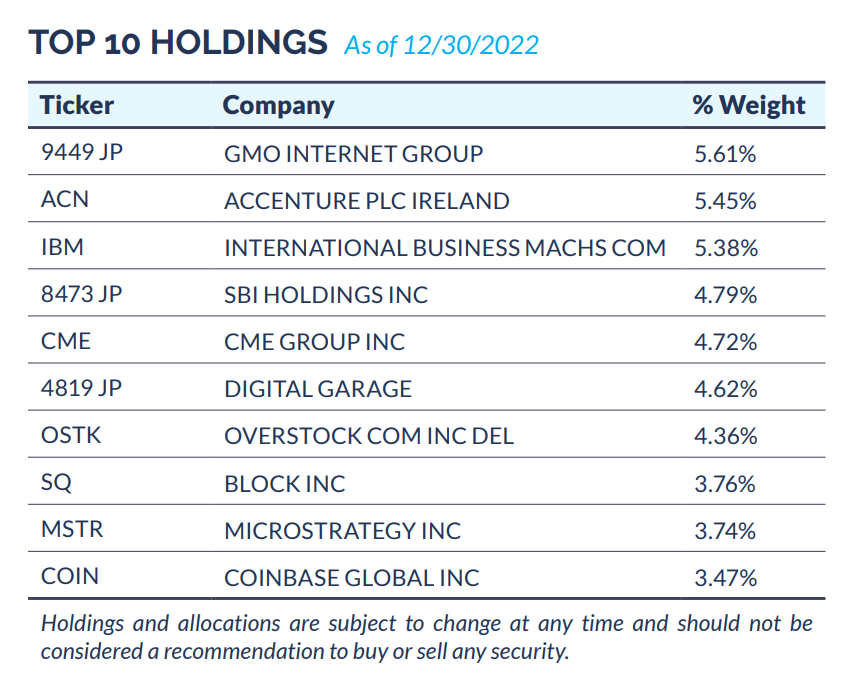

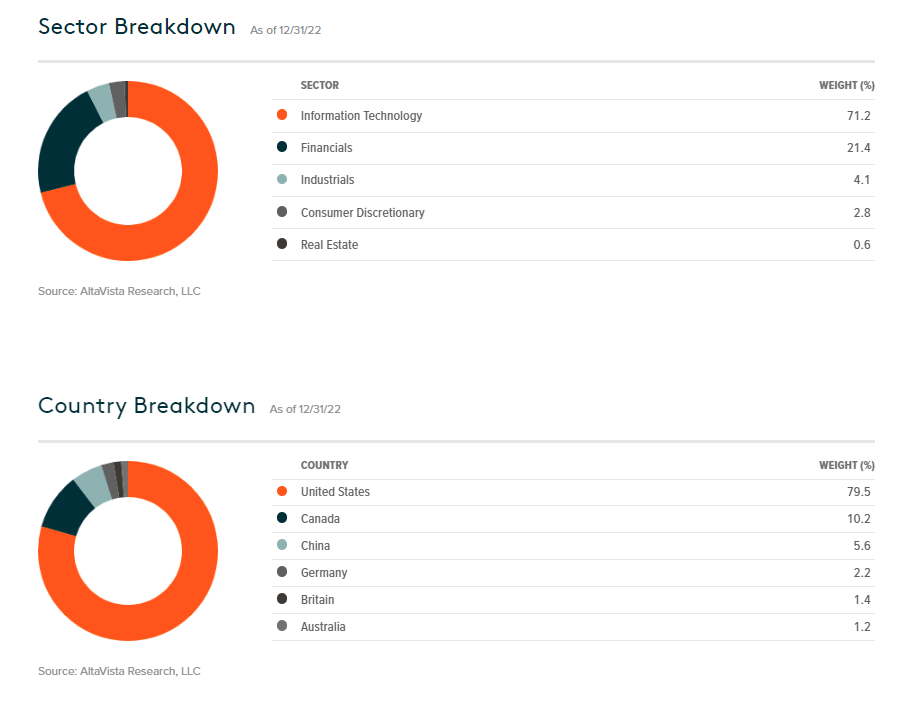

▌Amplify變革性數據共享ETF(BLOK):持有少量Bitcoin ETF

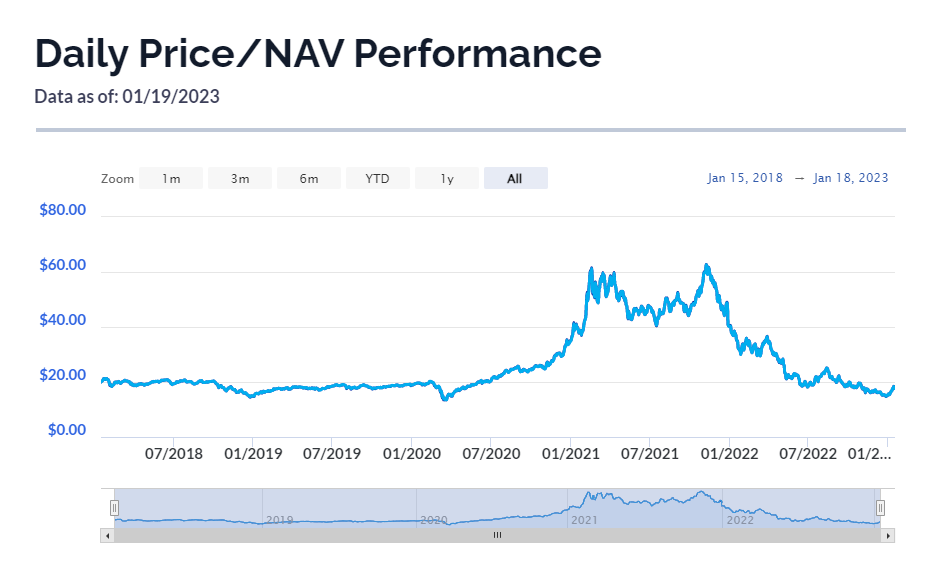

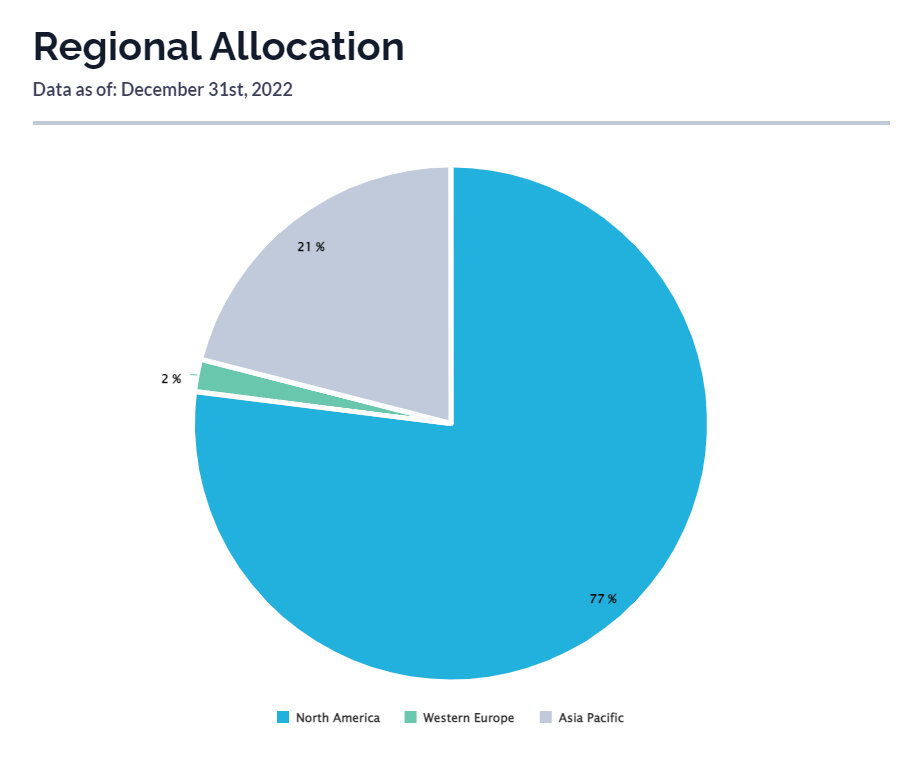

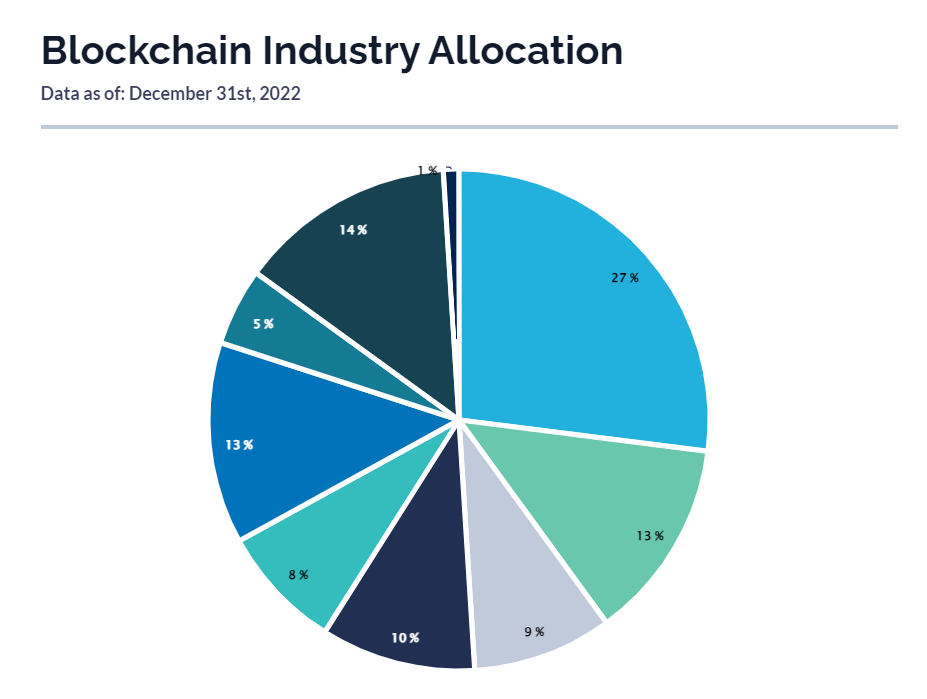

Transformational Data Sharing ETF(BLOK)早於2018年上市,規模達4億美元,同屬主動式管理ETF。資料顯示,上市前ETF的名稱中含有「區塊鏈」,但被美國證管會(SEC)讓要求移除相關字眼,最終版本的投資策略改為將淨資產的至少80%投資於參與變革性數據共享的開發公司。

主要集中在歐美

行業分布

該ETF因直接持有加密貨幣相關產品而備受關注,據披露文件顯示,BLOK於去年12月30日持有1.61%的加拿大的比特幣ETF Purpose Bitcoin ETF(BTCC)及1.09%的3iQ CoinShares Bitcoin ETF(BTCQ)。

佔BLOK倉位超過5%的重倉股依次為GMO Internet(JP:9449)、Accenture(ACN )及IBM(IBM)。

▌Global X區塊鏈ETF (BKCH):股價急上急落

據ETFdb數據顯示,聚焦於區塊鏈主題的股票ETF有11間,去年美股科技股泡沫爆炸後,不少相關ETF亦牽連其中,如美股上市的Global X區塊鏈ETF(BKCH)去年就狂瀉超過85%,不過踏入2023年,加密貨幣市場氣氛錄得明顯好轉,BKCH以反彈48%(截至19日)成為表現最為強勢的美股ETF之一。

| Block | 17.41% |

| Coinbase | 10.30% |

| Riot Platforms | 8.98% |

| Marathon Digital | 7.38% |

| Applied Digital | 5.77% |

| Bitcoin Mining | 5.23% |

| Canaan Inc | 5.07% |

| HIVE Blockchain | 4.72% |

| Bakkt Holding | 4.27% |

| Bit Digital | 4.20% |

BKCH並非主動型ETF,而是追蹤Solactive區塊鏈指數,故管理費低於其餘3隻港美同類ETF,不過持倉更為集中,第一大持倉支付服務公司Block(SQ)佔比17.41%,計及緊隨其後的加密貨櫃交易所Coinbase(COIN)及從事挖礦業務的Riot Platforms(8.98%),首三大持倉已佔總資產已經近四成。

▌常見FAQ:EFT是什麼?主動型及被動型又有何分別?

Q:EFT是什麼?

A:ETF近年近年持續獲資金追棒,值得投資者多加留意。ETF全名是交易所買賣基金(Exchange Traded Fund),是指交易所上市和買賣的開放式基金,投資者買家這類基金的方法基本上與買賣股票一樣。

Q:ETF有什麼優勢?

A:在價格方面,和單買藍籌股相比,ETF入場費一般而言會較低,成為不少人投身股市的入門之選。 例如騰訊(700)每手100股,未其券商佣金、印金稅等的入場費數萬元, 如果投資者好看中資科技股,目前市場上有多隻追蹤恒生科指的ETF產品,如南方恒生科技 (3033) 、華夏恒生科技 (3088) 、恒生科技指數ETF (3032) 以及iShare安碩恒生科技ETF (3067) ,當中入場費較低的3067收周四收市價計每手入場費不足十份之一。

雖然ETF有成本低、透明度高等優點,但也並非沒有風險。例如投資者無法控制個別股票在ETF中的比重,容易被比重大的股票拖累。另外,個別ETF交投相對較靜,因此流動性亦較低。以及投資經驗不多又不想花時間操作的新人而言,ETF是個相對簡單的選擇,但仍需花時間留意ETF背後所涉及指數與機制。

▌更多港股/美股ETF產品比較

更多最新最熱最有用財經金融地產資訊 請即登記成為Finance730會員

歡迎讀者投稿,稿件請投至finance730hk@gmail.com

▼追蹤Finance730 動向 官方網頁

▼緊貼最新市場走勢 Facebook

▼消閒生活 時尚品味 Instagram

▼投資教室 專題研究 YouTube