環球銀行業危機在瑞銀(UBS)出手收購瑞信(Credit Suisse)後仍未有平息,反而約158億元瑞士法郎(超過1,300億港元)AT1債券一夜之間淪為廢紙再掀一場新風暴,銀行及保險股周一開市後受事件拖累而股價急跌。據報債主們則對瑞銀的併購條款感到不滿,因股東利益被置於先於債主的位置屬不尋常安排,有分析認為事件或對金融市場構成衝擊,因AT1債券持有人會重新審視AT1債券/Coco債的風險,影響銀行融資成本。

瑞信出事日程

壓倒百年老店的最後一根稻草始於自本月9日瑞信指接獲美國證券交易委員會(SEC)來電對財務報表提出技術性質疑並推遲發佈年報,令市場對公司的憂慮開始升溫,同時美國SVB銀行事件發酵。一周後,主要股東沙特國家銀行發聲明表明拒絕為瑞信提供更多資金,後者股價單日再插24%,創出歷史新低和史上最大跌幅,即使瑞信公有從瑞士央行獲財務支持也無補於事。

在剛過去的周末(3月18及19日),《金融時報》先是引述消息指,在由瑞士央行及瑞士金融市場監理局(FINMA)推動下,瑞銀有意以10億美元(即約78億港元)收購瑞信,即每股收購作價0.25瑞士法郎,較瑞信上周五收市1.86瑞郎折讓高達86.6%,不過瑞信一方認為瑞銀的出手太低有損股東及員工利益而拒絕。彭博其後引述消息稱如果雙方併購失敗,瑞士政府考慮將瑞信全部或部分國有化。

瑞銀集團收購瑞信條款

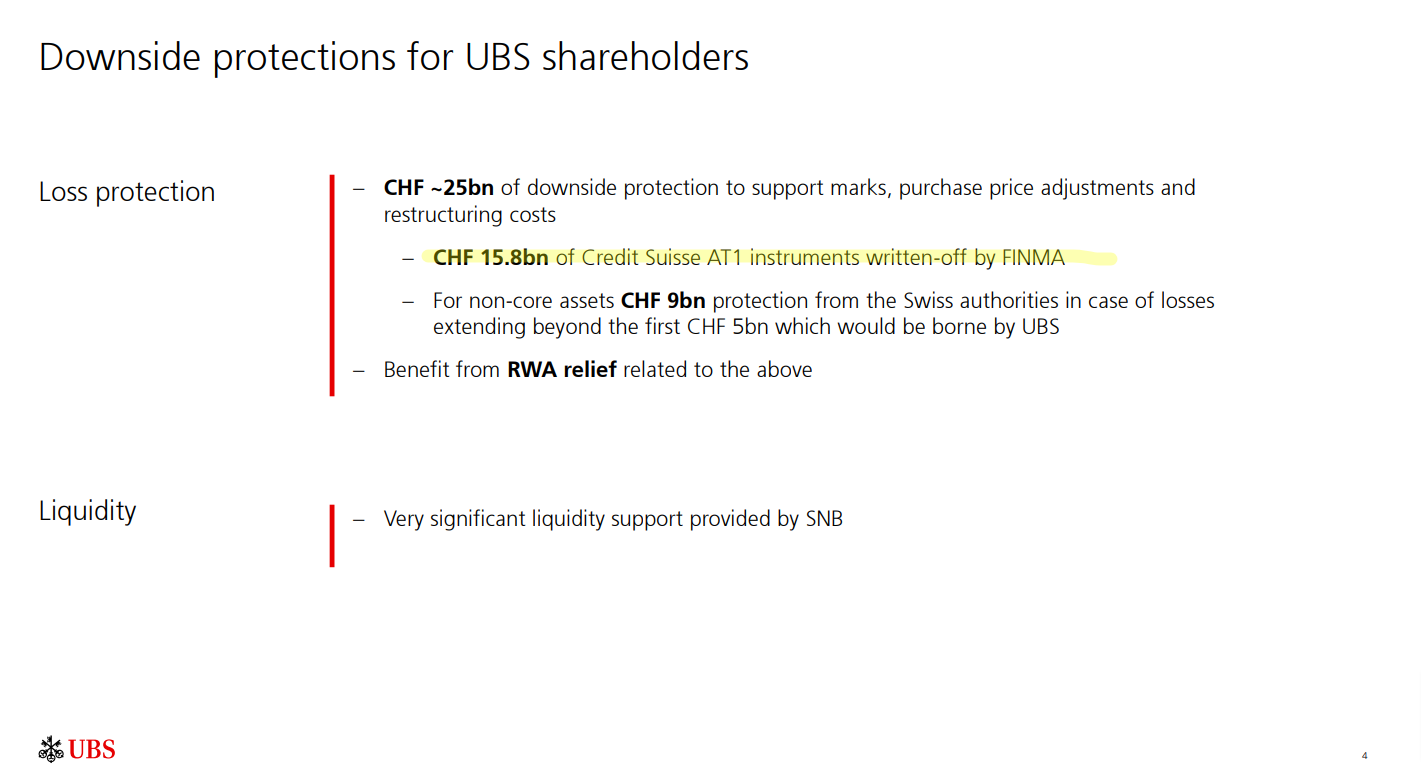

最終周一(3月20日)開市前,瑞銀以30億瑞士法郎(約252億港元)股票代價收購瑞信,不及上周五瑞信收市價的一半,每22.48股瑞信可換取1股瑞銀,相當於每股0.76瑞士法郎,並同意承擔瑞信最多50億瑞郎(421億港元)損失,預計交易在今年底前完成,意味住167年歷史的老店瑞信自此告終。

瑞銀收購瑞信是2008年以來首次有2間極具代表性的跨國大型銀行併購行動,而且談判時間僅短短數日。瑞士央行行長Thomas Jordan在周日記者會上表示,瑞信是一家具有重要性的銀行,央行必須迅速採取行動以解決問題,將向瑞銀及瑞信提供合共1,000億瑞士法郎(超過8,400億港元)流動資金,同時瑞信投資組合日後的損失,首50億瑞士法郎由瑞銀承擔,其後90億瑞士法郎則由瑞士政府承擔,而瑞士政府將頒發緊急法令為交易消除障礙。

瑞士金融市場監理局稱瑞信有變得難以持續經營的風險,需監管機構插手以阻止情況惡化。瑞銀董事長Colm Kelleher表示,他將收縮瑞信連年虧損的投資銀行業務,而保留瑞信旗下表現較好的Swiss Universal Bank。

值得留意的由於收購中涉及公共資金,將令到價值160億瑞郎(折合約1,355億港元)的額外一級資本( Additional Tier 1,即A1)債券被完全撇帳(Written-Off),即價值盡失。

什麼是AT1債券(CoCo債券)?

額外一級資本( Additional Tier 1,即AT1)債券亦即Contingent Convertible Bonds(應急換股債,簡稱CoCo債券),屬銀行發行的債券類別中的最低級別、最高回報的一類,通常沒有到期日,在金融海嘯後才出現的產品,特點是當銀行財務情況惡化至某一個水平時,CoCo債券就會轉換成股票以補充銀行資金,令銀行財務情況回復至符合監管水平,同時亦不會稀釋現有股東股份。

AT1債券出現基於是金融海嘯令各國央行重視銀行及金融體系安全性,為免「大到不能倒」的金融機構爆煲時需要政府動用納稅人金錢注資銀行,故允許銀行發行AT1債以便將風險轉移至投資者上。

除了銀行一級資本充足率變差以外,CoCo債一般還設有Point of Non-Viability(PoNV)條款:當監管機構認為發行銀行除非接受公眾救助或者讓債權人承擔損失,否則將無法持續經營,CoCo債券持有人就要承擔損失。

換而言之,CoCo債具有高風險和高回報的投資特性,而對銀行監管機構而言,AT1債券可以降低政府動用納稅人資金挽救私營銀行的可能性。

今次瑞銀收購瑞信的行動中,瑞士金融監管機構聲明中指由於今次併購獲得政府特殊支持,將使到瑞信AT1債券完全撇帳,以改善公司的財務情況。

鵬格斯資產管理首席投資總監李浩德形容整宗瑞銀收購瑞信的交易根本是「格硬嚟」,當中AT1債券撇帳是令最多人不滿的細節,「正常股東錢Write-Off晒先到AT1債券Write-Off,不過佢成單Deal都冇諗過要股東投票,(投資者)硬食……講真果句,風平浪靜就大家都係正人君子,有事果時大家都係監粗嚟」,今日幾乎所有AT1債券全線向下「差別只係跌多跌少」。

瑞信AT1債券撇帳對債券市場的影響有多大?

據報目前AT1債券市場規模達到2,750億美元(超過2.15萬億港元),今次瑞信AT1債券遭撇帳的規模是史上最大,遠超數年前西班牙銀行Banco Popular Español事件,引發市場對該類資產的信心出現明顯動搖現時AT1債券平均價格跌至僅餘面值82%。

雖然AT1債券的持有人通常為專業債券投資者和對沖基金,但不乏亞洲高淨值人士被AT1債券較高的回報所吸引而投資相關產品。

由於投資者一般認為AT1債券持有人的索償順序低於一般債券,但高於一般股東,而今次收購方案中,AT1債券持有人所承受的損失較瑞信股東更大,令到不少投資者感到憤怒。Axiom Alternative Investments研究主管Jérôme Legras向傳媒表示,市場可能會對債權人等級制度的被如此顛倒感到震驚,據報高盛已準備就瑞信債務進行索償。

有「新債王」之稱、雙線資本(DoubleLine Capital)首席執行官兼首席投資官岡拉克(Jeffrey Gundlach)發文指,事發前有投資者引述不良債券經理都表示瑞信債券是「物有所值」,而學習如何管理風險其實是投資者的職責所在。

●經濟師:瑞信為AT1債券持有人響起警號

法國外貿銀行亞太區高級經濟學家吳卓殷在社交媒體指,瑞信事件為投資者敲響警鐘,AT1債券在極端情況下被註銷的風險確實存在,而這正正是AT1債券的存在意義,情況可能會引發亞洲債券投資者和理財產品的持有人拋售和平衡風險的行動,對產品要求的安全溢價也可會更奇高,令銀行發債成本增加。

●洪灝:瑞信沒了,風險還在

著名經濟學家洪灝在微信公眾號以題為「瑞信沒了,風險還在」發文,稱瑞信的沒落是一部內部風險嚴重失控的故事:從當年一位瑞信的私行員工篡改客戶簽名進行交易,但瑞信因為看到紙上收益而不聞不問;到兩位總裁候選人在湖邊晚宴大打出手後,瑞信被發現對其幾個員工進行監控;再到2021年比爾王的Archegos爆倉,瑞信發現自己的不知不覺借出了近50億美元;最後,沙特的金主爸爸以合規為由拒絕進一步增資。股價從頂峰的80美元跌到了昨晚的一塊錢,堂堂的瑞士信貸跌成了瑞士借貸。

他指瑞士當局對於瑞信那160億瑞郎AT1債券的處理是交易中最最引人關注的事情,因瑞銀32億美元的收購款項將付給瑞信的股東,而不是先兌付AT1債券持有人,畢竟債券在資本結構裡優先於股票,而市場的規則是必須要遵守的,否則市場將無從談起,禍由亂生。週末期間瑞信的AT1債券在20%至70%的折扣交易區間交易,在瑞士監管機構一聲令下價值歸零。

●匯控友邦股價下插 東亞銀行債價受拖累

瑞信事件拖累香港股市周一急跌,恒指收報1.9萬點,單日瀉517點,銀行及金融股受傷最重,匯控(005)及友邦(1299)各跌6%及4%,拖累指數跌超過150點。

銀行債亦被拋售,匯豐銀行TA1債券周一急跌10美分至85美分,為月初開始交易以來最大單日跌幅;東亞銀行5.825%的永久性美元票據亦下跌9.4美分至約80美分。

●金管局:瑞信佔香港銀行業總資產少於0.5%

金管局及證監會今(3月20日)早發聯合新聞稿指歡迎瑞士金融市場監督管理局和瑞士央行就有關瑞銀收購瑞信業務所發出的公告,而金管局與證監會將繼續與瑞士當局保持緊密聯繫,並密切監察金融市場運作。

瑞信在香港的業務包括1間受金管局監管的瑞士信貸香港分行及2間受證監會監管的持牌法團,所有公司今天都將照常營業。 客戶可以繼續透過該分行存取存款及使用瑞士信貸提供的交易服務買賣香港股票和衍生產品。

金管局指瑞信香港分行總資產約為1,000億港元,佔香港銀行業總資產少於0.5%,本地銀行業對瑞士信貸的風險承擔不大。金管局強調香港銀行體系保持穩健,資本及流動性狀況充裕。2022年底本地註冊認可機構的總資本比率為20.1%,遠高於8%的國際最低要求。第1類機構的季度平均流動性覆蓋比率在2022年第4季為162.3%,遠高於100%的法定最低要求。

另外,瑞士信貸的持牌法團並非股票市場和衍生產品市場前十大活躍經紀商,而截至今年2月底,瑞士信貸是第9大上市結構性產品發行人,佔未到期單位的總市值約4%。整體而言,瑞信沒有對香港市場構成重大風險。

●保監局:本港保險公司受瑞信事件影響微

保監局向傳媒表示,本地獲授權保險公司甚少在瑞信存放資金或持有其發行的債券和衍生產品,風險敞口不大,受到這事件的影響微乎其微,局方將留意事態發展,並與金管局及證監會保持緊密聯繫,在有需要時採取果斷行動維護市場穩定。

●瑞信AT1債券輸家:PIMCO及景順(3月21日更新)

據彭博報導,瑞信AT1債券的最大持有人包括太平洋投資管理(PIMCO)及和景順(Invesco),規模分別約8.07億美元(63億港元)及約3.7億美元(29億港元);貝萊德(BlackRock)截至2月底則持有1.13億美元瑞信AT1債券,報導引述消息人士指貝萊德近數周已減持部份持倉,而3間公司均未有回應傳媒相關查詢或不予置評。

由於併購交易尚未完成,瑞信AT1債帳面值仍未正式「清零」,據報包括摩根大通及摩根士丹利在內的多間投行等願意以2美仙購買瑞信部份面值1美元的AT1債券,而不乏瑞信AT1債券持有人正準備抵制監管機構註銷債務撇帳的決定。

積金局: 強積金基金投資於瑞信的AT1佔比近乎零(3月23日更新)

積金局向傳媒表示,根據強積金受託人提供的資料,強積金基金投資於瑞信的AT1佔比近乎零,因此有關瑞銀收購瑞信的事件,對強積金計劃成員沒有任何影響,亦沒有對強積金投資構成任何衝擊。

會繼續密切留意事態發展,並與相關監管機構及受託人保持聯繫,以確保強積金成員的利益得到保障。根據強積金相關投資指引,強積金投資債券的要求是所投資的債券,必須為投資級別,即BBB級或以上。

AT1債券,又稱CoCo債券,是銀行發行的高風險高回報產品,當銀行財務惡化時,可轉換為股票。這種債券可降低政府援助私營銀行的可能性。

除了債轉股外,當監管機構認為發行銀行必需接受救助,否則將無法持續經營時,AT1債券/CoCo債券持有人就要部份或全額承擔損失。

更多最新最熱最有用財經金融地產資訊 請即登記成為Finance730會員

歡迎讀者投稿,稿件請投至finance730hk@gmail.com

▼追蹤Finance730 動向 官方網頁

▼緊貼最新市場走勢 Facebook